「スタッフの離職が続いている…」

「集客が伸び悩んでいる…」

本記事では、美容室のM&Aとはどのようなものか、基本的な仕組みや価格の目安、実際の成功事例や注意点までをわかりやすく解説します。

将来の事業承継や経営の見直しを考える方にとって、ヒントとなる情報をお届けします。

美容室のM&Aでは、顧客リストの引き継ぎ・スタッフの処遇・店舗の賃貸契約など、業界特有の課題があります。

まずは美容業界での実績を持つ専門家に相談することで、スムーズな承継や経営課題の解決につながります。

「M&A比較ナビ」は、上場企業の株式会社M&Aミライ・パートナーズが運営する、M&A仲介会社の比較サービスです。

株式会社M&Aミライ・パートナーズの強みは、独自の企業データベースと13,000社以上のグループ顧客ネットワークを活用した圧倒的なマッチング力。

美容室のM&A実績が豊富な複数のプロを無料で比較・相談でき、手数料や対応実績を確認しながら、サロンの状況に合った専門家を選べます。

まずは気軽にプロへ相談してみませんか。

\登録・相談無料!/

美容室のM&Aとは

美容室のM&A(合併・買収)とは、店舗や事業を第三者に売却・引き継ぐ方法です。

経営者の高齢化や後継者不足、事業拡大などの目的で、個人経営からチェーン店まで幅広く活用されています。

主な手法には、会社ごと譲渡する「株式譲渡」と、店舗や人材など必要な部分だけを引き継ぐ「事業譲渡」があります。

中規模以上のサロンでは株式譲渡、小規模や一部のみの売却には事業譲渡がよく使われます。

このほか、会社の合併や分割、経営者が自ら買収する方法などもありますが、美容室業界ではあまり一般的ではありません。

目的や規模に応じて、適切な方法を選ぶことが重要です。

美容室のM&Aと他業界の違い

美容室のM&Aは、他業界と比べて個人経営や小規模サロンが多く、経営者の高齢化や後継者不在による事業承継が主な目的です。

売上や設備よりも、美容師の技術や顧客との信頼関係、立地・ブランド力といった無形資産が重視される点が特徴です。

取引手法は、法人格ごと引き継ぐ株式譲渡よりも、店舗や人材だけを引き継ぐ事業譲渡が主流です。

「居抜き」や「運営委託」など、美容室特有の柔軟な形も多く活用されています。

また、買い手側にとっては、技術力のあるスタッフや固定客を丸ごと引き継げる点が魅力であり、スタッフの雇用継続やサービス品質の維持が重要です。

近年では、訪問美容やメンズ専門店の拡大、予約管理のデジタル化を目的とした「成長戦略型M&A」も増加しており、今後も多様なニーズに応じた取引が進むと見込まれます。

美容室のM&Aの価格相場

美容室のM&A価格は、店舗の立地や規模、収益性、スタッフの定着状況、固定客の有無などにより大きく変動します。

個人経営の小規模サロンでは300万〜700万円程度が一般的で、黒字経営かつ人材が定着している都心部の店舗では1,000万円前後となることもあります。

法人運営のチェーン店では数千万円規模の取引も見られます。

評価には営業利益やEBITDAを基準にした倍率法が用いられ、1〜3倍が相場です。特に立地や顧客単価、運営の即時性が重視されます。

内装や設備をそのまま引き継ぐ居抜き型では、300万〜600万円程度が多く、人材やサービス品質が価格を左右します。

また、運営委託や増資を組み合わせたスキームも存在し、双方のニーズに応じた柔軟な設計が可能です。

全体として、美容室1店舗あたりの相場は数百万円〜数千万円で、条件次第で大きく変動します。

美容室のM&Aの事例

美容室のM&Aは、事業承継や経営改善、ブランドの拡大など、さまざまな目的で活用されています。

美容日のM&Aの成功事例は、以下のとおりです。

- 事例1. ジャフコグループ・AZ-Starによるヘッドライト株式会社の子会社化

- 事例2. CLSAキャピタルパートナーズによるAguグループの買収

- 事例3. シェアリング・ビューティーによるFERIA買収

実際にどのような背景で、どのような形で行われているのかを把握することで、M&Aの活用方法がより具体的にイメージできるようになります。

事例1. ジャフコグループ・AZ-Starによるヘッドライト株式会社の子会社化

2021年2月1日、AZ-Star株式会社が運営する「AZ-Star3号投資事業有限責任組合」と、ジャフコグループ株式会社が運営する2つの投資ファンドは、ヘッドライト株式会社の全株式を既存株主から取得し、同社を子会社化しました(株式譲渡スキーム)。

ヘッドライト株式会社は、全国で140店舗以上のヘアサロンやアイラッシュサロンを展開するトータル美容企業です。

2009年の設立以来、美容師の働き方改革を支える「業務委託型美容室モデル」により安定した成長を実現してきました。

今後は、AZ-Starとジャフコの資本支援や経営ノウハウ、アジアを含む広範なネットワークを活かし、内部体制の強化や新規出店の加速、企業価値のさらなる向上を目指す方針です。

事例2. CLSAキャピタルパートナーズによるAguグループの買収

2018年3月、CLSAキャピタルパートナーズの日本中・中小企業向けファンド「Sunrise Capital III」は、Aguグループ(KK LoinessおよびB-first KK)の株式の過半数を特別目的会社を通じて取得し、資本提携を発表しました。

取引総額は100億円を超え、同年3月下旬にクロージングが完了しました。

Aguグループは2009年の創業以来、「Agu Hair Salon」ブランドで全国に271店舗(2018年2月末時点)を展開しています。

フランチャイズと直営を併用したモデルで急成長を遂げてきました。

CLSAは出店支援やマーケティング強化を目的に、Sunrise IIIから3名の取締役を派遣。経営体制は維持したまま、管理機能や新規店舗開発を支援する体制を整えました。

今後は、年間100店舗ペースの出店実績をもとに、全国1,000店舗の達成と数年以内の上場を目指す成長戦略を後押ししていく方針です。

事例3. シェアリング・ビューティーによるFERIA買収

2023年7月、株式会社シェアリング・ビューティーは、大阪市を拠点に美容室・アイラッシュサロンを展開する株式会社FERIAの全株式を取得し、完全子会社化しました。

FERIAは「FERIA」「ROMEO」などのブランドで関西エリアに根ざした人気サロンを運営してする会社です。

一方、シェアリング・ビューティーは東京を中心に美容室・ネイルサロンを展開しており、本件により全国25店舗体制となりました。

今後は、FERIAの運営ノウハウと、シェアリング・ビューティーのDXサービスを融合させ、集客・単価・接客力の向上を目指します。

今回の買収は、地域密着型サロンの成長と業界のデジタル化を同時に進める好例です。

美容室のM&Aにおすすめの仲介会社・サービス

美容室のM&Aを成功させるには、業界特有の事情や人材・ブランド価値を正しく理解し、適切に評価・提案してくれるパートナーの存在が不可欠です。

とくに、豊富な実績や専門知識を持つ仲介会社・サービスを活用することで、売却・買収のマッチング精度が高まり、交渉や手続きもスムーズに進められます。

美容室のM&Aにおすすめの仲介会社・サービスは、以下のとおりです。

以下では、美容室のM&Aにおいて信頼できる仲介先やサービスを紹介します。

どこに相談すべきか迷っている場合は、複数の仲介会社を一括で比較できる「M&A比較ナビ」の活用もおすすめです。

\登録・相談無料!/

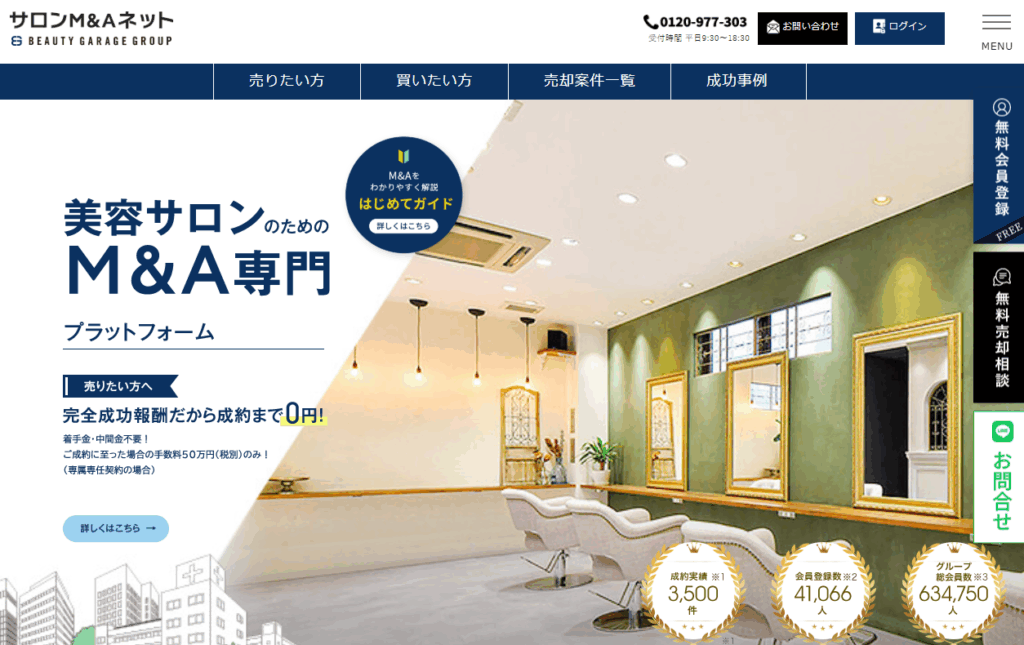

サロンM&Aネット

| 会社情報 | 詳細 |

|---|---|

| サポート内容 | ・セルフ交渉機能:匿名チャットで売り手・買い手が直接交渉可能(譲渡側はプラットフォーム利用料無料) ・フルサポートプラン:専門コンサルタントによるマッチングから契約締結までの一気通貫支援 ・マイページ機能:案件登録・管理、交渉中案件一覧、お気に入りアラート等を無料提供 |

| サポート体制 | ・売り手・買い手双方が匿名から実名交渉までプラットフォーム上で完結 ・専任のアドバイザーが、フルサポートプラン利用時に交渉・契約・デューデリジェンスを支援 ・公式LINEやFAQでの事前相談・問い合わせ対応 |

| 料金体系 | サービス利用料:無料 売却相談:無料 着手金/中間金:無料 成約時の手数料:譲渡側無料、譲受側20万円~ |

| 特徴 | ・美容室・エステ・ネイル・アイラッシュに特化した国内初の売り手・買い手直接交渉プラットフォーム ・スマホ/タブレット最適化による強化UI/UX ・「サロン不動産ネット」との会員ID共通化で居抜き物件~M&Aまでシームレスに対応 |

| 運営会社 | 株式会社BGパートナーズ |

| URL | https://salonma.jp/ |

サロンM&Aネットは、東証プライム上場のビューティガレージグループ傘下・BGパートナーズが運営する、美容サロン特化型のM&Aプラットフォームです。

匿名チャットによる「セルフ交渉機能」を無料提供し、成約時のみ成功報酬が発生する成果報酬型です。

売却診断やマイページ管理、交渉履歴の記録も可能で、スマホ対応や「サロン不動産ネット」との連携により、物件探しからM&Aまでを一元化できます。

手数料はセルフプランなら無料、フルサポートも用意され、買い手も初期費用ゼロ・成功報酬5%(最低20万円)で利用可能です。

M&Aコンサルティング

| 会社情報 | 詳細 |

|---|---|

| サポート内容 | ・M&A戦略の策定 ・買手・売手候補企業のリストアップ・マッチング ・デューデリジェンス対応(財務・法務・税務・労務) ・交渉支援および契約締結サポート ・PMI(統合プロセス)支援 |

| サポート体制 | ・完全成功報酬制で着手金・月額報酬・中間金は不要 ・公認会計士資格保有のコンサルタント多数在籍 ・東京および全国主要エリア拠点による対面/オンライン対応 ・M&A支援機関協会加盟による業界基準順守・質保証 |

| 料金体系 | 相談料:無料 着手金:無料 中間報酬:無料 成功報酬:譲渡金額の5%(レーマン方式) |

| 特徴 | ・完全成功報酬制 ・公認会計士が多数在籍 ・地域密着型のサービス ・業界特化型のコンサルタント |

| 運営会社 | 株式会社M&Aコンサルティング |

| URL | https://mmac.cc/ |

M&Aコンサルティングは、会計事務所スパイラル・アンド・カンパニー(現・スパイラルコンサルティ)のM&A事業部から独立し、2019年4月に設立されました。

代表は公認会計士の太田諭哉氏と土橋裕太氏で、日本M&Aセンター出身の松栄遥氏も取締役として参画しています。

俳優・高橋英樹氏を名誉顧問に迎え、経営者層への認知拡大を図っています。

業界特化のM&Aサービス「美容・ヘアサロンM&A」を提供しており、美容業界で豊富な経験・実績を持つ点が魅力です。

企業価値向上を重視した「SCALE(スケール)」という独自サービスも展開し、単なるマッチングではなく、M&A前後の成長支援や資金還元、再投資までを一貫してサポートしているため安心です。

特に中堅・中小企業の事業承継や創業者利益の確保に強みがあり、業界特性に応じた戦略提案で高い評価を得ています。

店舗経営を任せられる人材がいない方や、立地の影響で売却しにくいのではと悩む美容室経営者は、M&Aコンサルティングに相談してみてください。

M&Aコンサルティングの詳しい情報は以下の記事で詳しく解説しているので、併せて参考にしてください。

BATONZ(バトンズ)

| 会社情報 | 詳細 |

|---|---|

| サポート内容 | ・匿名チャットによる直接交渉機能 ・会員マイページでの案件管理・進捗確認 ・M&A支援専門家(1,800社超)によるM&Aアドバイザリー支援(マッチング・交渉・契約締結) ・バトンズDD(企業調査)や中小M&A保険(M&A Batonz)のオプション提供 |

| サポート体制 | ・取締役・専任スタッフによる全工程サポート(交渉~PMIまで) ・全国261行の地銀・信金等との提携ネットワーク ・1,800社以上の支援専門家によるエリア・業界特化サポート |

| 料金体系 | 売り手:成約報告で無料 買い手:成約価額の2%(消費税別) |

| 特徴 | ・無料で利用可能 ・成約手数料が業界最低水準 ・平均3ヶ月という短期間で成約実現 ・専門のスタッフが成約までサポート |

| 運営会社 | 株式会社バトンズ |

| URL | https://batonz.jp/ |

BATONZ(バトンズ)は、2018年に設立された株式会社バトンズが運営する、国内最大級のM&A・事業承継マッチングプラットフォームです。

美容室をはじめとする小規模~中堅企業に特化し、「誰でも、どこでも、簡単にM&Aができる社会」をビジョンに掲げています。

売り手は、会員登録から交渉、譲渡の実行まで一切の利用料がかかりません。

匿名チャットによるセルフ交渉のほか、専門家による「フルサポートプラン」も選択可能です。

掲載案件は3万件以上で、会員数は31万人以上にのぼります。

実績とスピードの両面で強みを持つサービスです。

BATONZ(バトンズ)については、以下の記事で詳しく解説しているので、ぜひ参考にしてください。

美容室のM&Aの動向

美容室のM&Aは、経営者の高齢化や人手不足、競争の激化を背景に近年増加しており、2025年は以下の特徴が見られます。

- 投資ファンドによる高収益チェーンの買収が進み、業界の再編が加速

- 内装や設備をそのまま引き継ぐ「居抜き譲渡」

- 運営だけを委託する方式

さらに、AIマッチングサービスの普及も進み、小規模サロンでも買い手と出会いやすくなりました。

成功のポイントは、顧客情報や技術などの無形資産の見える化、技術継承の体制整備、法令順守の契約内容、適切な価格評価、そして美容業界に強い仲介会社の活用です。

一方で、買い手探しの長期化やスタッフ離脱による顧客減、財務データの不備、リース契約の見落としなどに注意が必要です。

これからのM&Aは、資金力のあるファンドや多様な承継手法をうまく組み合わせることが成功のカギとなります。

美容室のM&Aのスキーム

美容室のM&Aを進めるにあたっては、事業の規模や目的、引き継ぎたい内容に応じて適切なスキームを選ぶことが重要です。

スキームによって、譲渡の範囲や手続きの内容、リスクの分担などが大きく異なるため、それぞれの特徴を理解しておきましょう。

美容室のM&Aのスキームは、以下のとおりです。

以下では、代表的な手法とその違いについて詳しく解説します。

株式譲渡

美容室を運営する法人の「株式」を買い手がすべて取得し、経営そのものを引き継ぐ方法です。

会社名や契約関係、従業員、店舗設備などもそのまま承継できるため、引き継ぎがスムーズに進みやすい点がメリットです。

ただし、見落とされがちな簿外債務や赤字店舗など、不要なリスクまで抱える可能性があるため、事前の調査(デューデリジェンス)が欠かせません。

事業譲渡

事業譲渡は、美容室の「店舗運営」「顧客リスト」「備品」など、必要な事業部分だけを選んで売却する方法です。

売り手は不要な負債や他の事業を残したまま、美容室だけを手放せるため、柔軟な経営整理が可能です。

ただし、契約や許可関係は一つひとつ名義変更や再取得が必要になるため、手続きには時間と手間がかかります。

会社分割

会社分割とは、会社の中の特定の美容室事業だけを、新たな会社に移す方法です。

たとえば、1つの店舗だけを切り出したり、複数店舗をまとめて別会社に移したりできます。

許可や賃貸借契約もそのまま引き継げるため、スムーズに移転できるのがメリットです。

ただし、「どの事業をどう移すか」といった分割計画の作成には、手間と専門知識が必要になります。

合併

合併には、買い手の会社に売り手を取り込む「吸収合併」と、両社が一体となって新しい会社をつくる「新設合併」の2つの方法があります。

店舗やブランド、スタッフなどをまるごと引き継げるため、グループ内の整理や複数社を順に買収する「連鎖型M&A」にも向いています。

ただし、目に見えない借金なども一緒に引き継ぐ可能性があるため、注意が必要です。

MBO/経営陣による買収

MBOは、現在の経営者や幹部が金融機関や投資ファンドから資金を借りて、自社の株式や事業を買い取る手法です。

経営権を自らの手に取り戻し、外部の株主に左右されずに長期的な視点で経営できるのが大きなメリットです。

一方で、資金調達や返済の負担が大きくなるため、財務計画や経営体制の強化が欠かせません。

MBI/外部経営者招へい

MBIは、外部の経営者や投資家が美容室を買収し、自ら経営に乗り出す手法です。

ブランドや技術力はあるものの、経営の立て直しが必要なサロンに適しており、事業の再生や価値向上を目指します。

ただし、既存のスタッフや関係者との信頼構築や調整が課題となるため、丁寧なコミュニケーションが成功の鍵を握ります。

フランチャイズ権譲渡

フランチャイズ権譲渡とは、フランチャイズ本部との契約に基づいて、美容室の加盟店運営権を第三者に引き継ぐ方法です。

ブランド名や運営ノウハウの利用が含まれるため、本部の承認が必須となります。

内装や設備をそのまま引き継ぐ「居抜き譲渡」と組み合わせるケースもありますが、事前に本部の条件を満たしているか確認し、正式な承認を得る必要があります。

資本・業務提携

資本・業務提携とは、美容室同士や、美容室と他業種(化粧品・エステ・ITなど)の企業が出資や業務連携の契約を結び、共同で新しい事業の開発や集客システムの導入を行う方法です。

買収に比べて資金負担を抑えながら、双方の強みを活かしたシナジーが期待できます。

ただし、出資比率や経営権の調整など、関係者間の利害調整が重要なポイントとなります。

第三者割当増資

第三者割当増資とは、美容室を運営する会社が新たに株式を発行し、外部の投資家や企業に引き受けてもらうことで、出資を受けつつ資本参加してもらう方法です。

資金調達と経営参画を同時に実現できるため、共同経営体制の構築にもつながります。

ただし、既存株主の持ち株比率が下がる「希薄化」や、株価の評価をめぐる交渉が重要な課題となります。

美容室のM&Aを活用するメリット

美容室のM&Aは、単なる経営者交代の手段にとどまらず、売り手・買い手双方にとって多くの利点があります。

後継者問題の解決や事業の存続、成長機会の創出など、活用方法によって得られる効果もさまざまです。

以下では、美容室のM&Aによって期待できる主なメリットについて、譲渡側と譲受側に分けて詳しく見ていきましょう。

譲渡側のメリット

美容室をM&Aで譲渡する大きなメリットは、後継者不在による廃業リスクを回避し、従業員や顧客との関係を保ったまま店舗を存続できる点にあります。

オーナーは経営権を引き継いでもらうことで、従業員の雇用や顧客の通いやすさを守りつつ、まとまった譲渡資金を得ることができます。

その資金は、引退後の生活資金や新たな挑戦への原資にもなります。

さらに、譲渡先が持つ経営ノウハウや販路、ICT環境を活かせば、店舗の運営効率やブランド価値の向上も期待できるでしょう。

譲受側のメリット

美容室をM&Aで譲り受ける最大の魅力は、ゼロからの立ち上げに比べて短期間で収益化を目指せる点です。

既存の顧客リストや技術力の高いスタッフをそのまま引き継げるため、開業直後から安定した集客が見込めます。

さらに、過去の営業実績を参考に事業計画を立てられることから、初期投資の回収期間が明確になり、リスクも抑えやすくなります。

同業他社であれば店舗網の拡大手段として、異業種企業にとっては新たな市場参入の足がかりとしても有効です。

また、買収先の運営ノウハウと自社の強みを掛け合わせることで、より高い相乗効果を狙うことができます。

美容室のM&Aを実施するポイント・注意点

美容室のM&Aを成功させるためには、単に譲渡や買収を行えばよいというわけではありません。

事前準備や情報開示の精度、関係者との調整、そして交渉の進め方など、さまざまな視点から丁寧に取り組むことが求められます。

以下では、M&Aを円滑に進めるために押さえておきたい重要なポイントや注意すべき点を紹介します。

譲渡側の注意点

譲渡側の経営者がM&Aを進める際には、まず財務・契約・許認可などの情報を整理し、簿外債務や未払い金の有無を明確にしておくことが重要です。

従業員や顧客の不安を抑えるには、雇用条件の維持や担当スタイリストの継続配置、会員制度の継続など、安心感のある体制づくりが欠かせません。

また、自社のブランドやサービスの特長を的確に伝え、譲受企業との統合イメージを共有することで、スムーズな交渉と成約につながります。

譲受側の注意点

譲受側が美容室のM&Aを成功させるには、まず買収の目的を明確にし、必要な指標(KPI)を定めたうえで、財務・法務・労務はもちろん、美容師法に基づく許認可や顧客カルテの正確性まで含めた丁寧な調査(デューデリジェンス)が不可欠です。

M&A後の急激な変更は従業員や顧客の離脱につながるため、雇用条件の維持やサービス継続の方針を事前に共有し、信頼を損なわない体制づくりが重要です。

また、内装や立地を評価したうえで投資回収の見通しを立て、適正な取得価格を判断することも求められます。

買収後の統合作業(PMI)では、100日プランなど段階的なロードマップを設け、専門チームによるシステムや人事の統合を進めることで、スムーズな体制移行と成果の最大化が期待できます。

美容室のM&Aを実施する手順

美容室のM&Aを実施する手順は、以下の通りです。

M&Aの成否は「のために行うか」を最初に社内で合意しておくことが重要です。

事業承継による廃業回避、新規市場参入、顧客基盤拡大、デジタル化推進など、目的ごとに必要なスキームや買い手像、成功指標(KPI)が変わります。

目的を具体化し、社内外のステークホルダーと共有することで、交渉方針や条件設定のブレを防ぎます。

M&Aを円滑に進めるためには、売り手・買い手ともに事前準備が欠かせません。

売り手側は、3~5年分の財務諸表や売上・顧客数の推移、許認可、賃貸借契約書、雇用契約書、設備台帳、顧客カルテの概要など、事業の実態を示す資料を整理しておく必要があります。

これらはデューデリジェンスの際に確認されるため、早めに準備を始めておくと安心です。

一方、買い手側は、財務体力や資金調達の計画書に加え、M&A後の運営方針やシナジー効果を示す資料を整えておくことで、交渉を有利に進められます。

M&Aを成功させるには、信頼できる仲介会社や専門アドバイザーの選定が重要です。

美容室業界に詳しい仲介会社を選べば、適切な価格査定や売却先の提案に加え、顧客離れや許認可といった業界特有の課題にも的確に対応してもらえます。

サポート内容や成功報酬の割合、これまでの実績を比較しながら、自社の規模や目的に合ったパートナーを慎重に見極めましょう。

美容室M&Aでは、顧客離れや許認可の承継など、業界特有の課題に対応できる専門性が求められます。

「M&A比較ナビ」では、業界に強い仲介会社の特徴や手数料を一覧で比較できるため、納得できる選択をサポートします。

\登録・相談無料!/

ノンネームシート(匿名資料)は、売り手の具体的な社名や所在地を伏せたまま、店舗の概要や収益状況を伝える重要な資料です。

買い手に過度な先入観を与えず、興味を持ってもらえるよう、立地や売上規模、美容師数などの魅力的な要素を簡潔にまとめます。

反応を見ながら情報を段階的に開示することで、効率的なマッチングにつなげられます。

NDA(秘密保持契約)は、売り手と買い手が機密情報を安全にやり取りするための重要なステップです。

面談や資料提供の前に締結することで、経営情報や顧客データの漏洩リスクを防ぎます。

契約には守秘義務の範囲や期間、違反時の対応などを明記し、双方が安心して交渉を進められる土台を整えます。

買い手候補がノンネームシートに関心を示した段階で、個別面談を行い、M&Aの具体的な条件についてすり合わせを行います。

面談では、株式譲渡か事業譲渡かといったスキームの選定や、希望価格、譲渡対象の範囲、従業員の雇用継続方針、クロージングまでのスケジュールなど、双方の意向を確認します。

通常、この段階でLOI(基本合意書)を締結し、独占交渉権の付与や今後の進行計画を明確にするのが一般的です。

デューデリジェンス(買収監査)では、買い手側のアドバイザーが売り手から提供された資料をもとに、財務・法務・労務・税務・許認可・ITシステムなど多角的な観点から事業実態を精査しましょう。

美容室に特有の確認事項としては、衛生管理の状況、管理美容師の配置、顧客カルテの整備、過去のクレームや賠償リスクの有無などが挙げられます。

調査結果に問題が見つかった場合は、買収価格や契約条件の再交渉に発展するケースもあります。

最終契約交渉では、デューデリジェンスの結果をもとに、譲渡価格や補償条項、競業避止義務、従業員の雇用条件、顧客データの取り扱いなど、M&Aの最終条件を詳細に詰めていきます。

そのうえで、株式譲渡契約書(SPA)や事業譲渡契約書を正式に締結します。

契約内容に不備があると将来的な紛争につながるおそれがあるため、弁護士や税理士による綿密なリーガルチェックが不可欠です。

クロージングでは、契約書に基づいて譲渡対価の支払いや株式・資産の移転手続きを進めます。

具体的には、法務局での登記や許認可の名義変更、賃貸借契約の承認取得、従業員や顧客への正式な通知、各種システムや銀行口座の切替などを行い、売り手から買い手へ実質的な経営権を移転させます。

これらの作業を確実に遂行することで、M&Aの成立が正式に完了します。

まとめ|美容室M&Aを検討中ならまずは専門家に無料相談

美容室のM&Aは、後継者不在の解消や人材確保、事業の再成長を目指すオーナーにとって、希望ある選択肢の一つです。

店舗や設備だけでなく、スタッフの技術や顧客との信頼関係といった「人」の資産を引き継ぐ点が、他業界とは異なる特徴です。

しかし、賃貸借契約の巻き直しやスタッフの離職防止など、専門的な調整が必要な場面も少なくありません。

知識がないまま進めると、交渉が難航したり、予期せぬトラブルを招いたりする懸念もあります。

納得のいく結果を得るためには、自社だけで判断せず、早い段階で実績豊富な仲介会社や専門家の知見を借りることが大切です。

もし相談先に迷う場合は、株式会社M&Aミライ・パートナーズが運営する「M&A比較ナビ」を活用してください。

中立的な立場から、サロンの課題やエリアにマッチした仲介会社を無料で紹介しています。

複数の専門家を比較検討し、信頼できるパートナーを見つけることが、安心してM&Aを進めるための土台となるでしょう。

\登録・相談無料!/

美容室のM&Aに関するよくある質問

以下では、美容室のM&Aを進めるうえで寄せられることの多い質問とポイントを整理しています。

- 小規模サロン(1〜2店舗)でも売却できますか?

-

小規模な美容室でも売却は十分に可能です。

近年は居抜き譲渡やM&Aマッチングサービスの整備により、手続きや費用の負担を抑えてスムーズに進められるようになっています。

後継者がいない場合でも、専門仲介会社の無料査定やセルフ交渉機能を活用すれば、1店舗からでも売却が成立しています。

どの仲介会社が自社に合うか迷った場合は、「M&A比較ナビ」を参考にしてみてください。

\登録・相談無料!/

- 赤字経営でも売却できますか?

-

赤字経営の美容室でもM&Aによる売却は十分に可能です。

買い手は「現在の収益性」よりも、立地や内装の状態、スタッフのスキル、顧客の定着状況といった再建の可能性に注目します。

そのため、たとえ赤字でも、改善の余地や独自の強みがあれば、買収ニーズは十分にあります。

売却を成功させるには、専門仲介会社やマッチングプラットフォームを活用し、赤字の原因と再建計画を明確に示すことが重要です。